Utile netto consolidato pari a 17,3 mln di euro, a conferma della capacità di resilienza del Gruppo nonostante un approccio severo e prudente a fronte dei potenziali impatti economici correlati alla pandemia Covid-19.

Incremento delle masse intermediate, sia in riferimento ai crediti verso clientela (+3,6% da dicembre 2020) sia per quanto riguarda il comparto della raccolta,

ed in particolare del risparmio gestito (+20,2% sul 31/12/20 e +35,1% rispetto al 30/06/20).

Consolidamento del quadro strutturale del Gruppo espresso dagli specifici indicatori di patrimonializzazione, liquidità, efficienza e qualità dell’attivo:

– Solidità patrimoniale: CET1 Ratio 15,26%, Tier 1 Ratio 16,89% e Total Capital Ratio 19,26%1;

– Robusta situazione di liquidità: Liquidity Coverage Ratio (LCR) al 248,3%;

– Efficienza operativa su livelli elevati, con un indicatore di Cost/Income chesi attesta al 58,41%;

– Asset quality in progressivo miglioramento, con un NPL Ratio netto del 4,66% e un Coverage ratio del 52,12%.

Il Consiglio di Amministrazione della Cassa di Risparmio di Asti S.p.A. (“Banca di Asti”), nella seduta odierna, ha approvato le situazioni patrimoniali ed economiche individuali e consolidate preliminari al 30 giugno 2021.

In uno scenario economico che risente ancora degli effetti negativi connessi alla pandemia COVID-19, il Gruppo ha confermato un’elevata capacità di resilienza e di adattamento al mutato e severo contesto economico.

La robustezza strutturale del Gruppo risulta pienamente confermata:

– CET 1 ratio consolidato al 15,26%, Tier 1 Ratio al 16,89% e Total Capital Ratio al 19,26%2;

– robusta situazione di liquidità: Liquidity Coverage Ratio pari al 248,3%;

– NPL Ratio netto in riduzione al 4,66% (4,83% al 31/12/2020) e Coverage dei creditideteriorati in crescita al 52,12% (dal 51,05%).

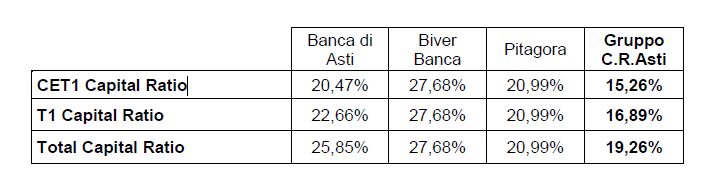

In particolare, la solida posizione patrimoniale è sintetizzata dai seguenti coefficienti

di capitalizzazione:

Massa Fiduciaria del Gruppo a 16,9 miliardi, di cui riferita alla clientela per 15,8 miliardi, in crescita del 3,30% rispetto al 31/12/2020.

Sensibile espansione del comparto del risparmio gestito che ammonta a 4,7 miliardi (+20,17% sul 31/12/2020 e +35,13% sul 30/06/2020).

Impieghi economici a clientela pari a 7,1 miliardi di euro, in sensibile crescita rispetto all’anno precedente (+3,57%). L’erogazione di crediti per oltre 900 milioni di Euro conferma il concreto impegno del Gruppo nel supportare famiglie e operatori economici.

Costi operativi pari a 124,7 milioni, in aumento del 2,33% rispetto al 30/06/2020, anche a seguito delle spese straordinarie sostenute per fronteggiare l’emergenza sanitaria e dei crescenti contributi al sistema bancario.

Gli accantonamenti su crediti ammontano a circa 56,2 milioni di Euro, a conferma dell’approccio prudenziale adottato dal Gruppo in relazione ai potenziali impatti derivanti dal protrarsi della pandemia, oltre che degli effetti derivanti dal perseguimento della strategia di derisking.

NPL ratio netto in contrazione al 4,66% (dal 4,83% del 31 dicembre 2020) e tasso di copertura dei crediti deteriorati in crescita al 52,12% (+107 basis points rispetto al 51,05% del 31/12/2020). Sofferenze nette all’1,55% con un coverage ratio pari al 67,51%. NPL ratio lordo in calo al 9,19% dal 9,32% del 2020, dinamica che rientra nell’ambito della strategia di derisking, che prevede una significativa ulteriore riduzione di tale indicatore nel secondo semestre dell’anno.

RISULTATI CONSOLIDATI DEL GRUPPO CASSA DI RISPARMIO DI ASTI AL 30/06/2021

I dati preliminari del Gruppo al 30 giugno 2021 confermano un profilo di buona redditività, di progressivo miglioramento della qualità dell’attivo e di consolidamento della robustezza strutturale in termini di indicatori di liquidità e di ratio patrimoniali, ampiamente superiori ai limiti minimi regolamentari stabiliti per il Gruppo C.R. Asti dall’Autorità di Vigilanza nell’ambito del periodico processo SREP.

Le risultanze della prima metà dell’esercizio 2021 confermano la capacità del Gruppo di individuare linee strategiche efficaci e di realizzarle concretamente oltre ad un’elevata capacità di resilienza e di adattamento al contesto economico ancora impattato dagli effetti negativi della pandemia.

La diversificazione delle fonti di ricavo, il presidio dei rischi, la strategia di gestione dei crediti deteriorati, l’attenzione all’efficienza operativa e alla gestione della progettualità, hanno infatti permesso di ottenere nella prima parte dell’esercizio 2021 un risultato economico positivo e, al contempo, di confermare i principali fondamentali del Gruppo, ponendo quindi buoni presupposti per continuare anche in futuro a creare valore per gli azionisti e, più in

generale, a soddisfare le esigenze e le aspettative di tutti i portatori di interessi, ricambiando la fiducia che quotidianamente accordano alle aziende del nostro Gruppo.

In un contesto di mercato ancora impattato dagli effetti della pandemia Covid-19, il Gruppo ha conseguito un utile netto pari a 17,3 milioni di euro (con un ROE del 3,47%), in sensibile incremento rispetto al risultato conseguito nel primo semestre 2020 (7,1 milioni di euro).

Le attività finanziarie gestite ammontano a 16,9 miliardi di euro (+3,30% su 31/12/2020); la quota retail della raccolta diretta, pari a 8,6 miliardi di euro, risulta sostanzialmente stabile rispetto all’anno precedente. La raccolta indiretta si attesta a 7,2 miliardi di euro, di cui 4,7 miliardi di euro sono rappresentati dalla componente di risparmio gestito che ha fatto registrare un’ottima performance con un incremento del 20,17% rispetto al 31/12/2020.

I crediti netti verso clientela, interamente rappresentati da impieghi economici, si attestano a 7,1 miliardi di euro, in significativo incremento rispetto al 31/12/2020 (+3,57%).

Il margine di interesse al lordo delle rettifiche di valore su crediti ammonta a 98,3 milioni di euro (-2,99% rispetto a giugno 2020).

Le rettifiche nette su crediti effettuate nel corso dell’anno ammontano a euro 56,2 milioni (euro 77,7 milioni nel primo semestre 2020) e determinano un costo del credito pari all’1,49% degli impieghi lordi verso la clientela (2,14% nel primo semestre 2020), nell’ambito della strategia di progressiva riduzione degli NPLs.

Il livello di copertura dei crediti deteriorati è pari al 52,12% rispetto al 51,05% del 2020. In particolare, i crediti in sofferenza – che al netto degli accantonamenti incidono sul totale dei crediti netti per l’1,55% – presentano un livello di copertura del 67,51%, in lieve crescita rispetto all’anno precedente (67,35% al 31/12/2020).

Il margine di intermediazione netto è pari a 157,4 milioni di euro (+13,45% rispetto a giugno 2020) e comprende:

– le commissioni nette realizzate dalle banche commerciali del Gruppo pari a 61,8 milioni di euro (+8,90% rispetto a giugno 2020);

– le variazioni relative al trattamento delle commissioni della controllata Pitagora derivanti dalle modalità di classificazione contabile a livello consolidato del prodotto CQS/CQP, relativamente alle cessioni infragruppo;

– il risultato netto delle attività e passività finanziarie pari a 56,0 milioni di euro (-5,28% rispetto a giugno 2020), in cui confluiscono sia il risultato dell’operatività in strumenti finanziari (pari a 29,9 milioni di euro) sia la valutazione delle passività finanziarie rilevate al fair value, nonché gli utili da cessione a terzi dei crediti da parte della controllata

Pitagora (pari a 26,2 milioni di euro).

I dividendi su partecipazioni percepiti dal Gruppo assommano a 10,4 milioni di euro (10,7 milioni di euro a giugno 2020) e sono in prevalenza riferiti alle partecipazioni detenute dalle banche del Gruppo Cassa di Risparmio di Asti in Banca d’Italia.

I costi operativi ammontano a 124,7 milioni di euro (+2,3% rispetto a giugno 2020).

Il costo del personale è pari a 65,1 milioni di euro e si presenta in aumento (+2,70%) rispetto al corrispondente dato del 2020. Le rimanenti voci di costo, che includono le altre spese amministrative e le rettifiche nette di valore su attività materiali e immateriali, risultano pari a 59,6 milioni di euro e presentano un aumento dell’1,92% rispetto al medesimo periodo del 2020 (stabili al netto degli oneri straordinari relativi al sistema bancario).

Il governo della dinamica degli oneri operativi riflette gli orientamenti strategici del Gruppo improntati all’efficientamento e al contempo ad investire nello sviluppo commerciale, nel capitale umano, nella modernizzazione e digitalizzazione dei servizi alla clientela e dei processi di lavoro, attraverso una serie di iniziative progettuali finalizzate a perseguire efficacemente, nel rispetto dei valori aziendali, i propri obiettivi di medio-lungo termine.

Il cost/income, che corrisponde al rapporto tra costi operativi e margine lordo di intermediazione, al 30/06/2021 è pari al 58,41%, tra i migliori nell’ambito del sistema bancario italiano e che conferma l’elevato livello di efficienza operativa e di produttività.

I Fondi Propri consolidati, comprensivi dell’apporto riconducibile all’utile di esercizio (in merito al quale la Società incaricata della revisione legale ha rilasciato la propria comfort letter) al netto dell’ipotesi di distribuzione dei dividendi, ammontano al 30 giugno 2021 a 1.158,5 milioni di euro. Conseguentemente il CET 1 Ratio3, indicatore di solidità e solvibilità basato sul patrimonio di qualità primaria è pari al 15,3%, il Tier 1 Ratio2 al 16,9% e il Total

Capital Ratio al 19,3%2.

La posizione di liquidità del Gruppo si conferma robusta, con un valore dell’indicatore LCR pari al 248,3%, ampiamente superiore ai requisiti regolamentari.

RISULTATI DELLA CAPOGRUPPO BANCA DI ASTI S.p.A. AL 30/06/2021

Raccolta diretta: 6,2 miliardi di euro (-2,7% su 31/12/2020), di cui da clientela 5,4 miliardi di euro (-1,1% su 31/12/2020)

Raccolta gestita: 2,8 miliardi di euro (in crescita del 21,8% su 31/12/2020); Raccolta globale: 10,4 miliardi di euro (+3,2% su 31/12/2020), di cui da clientela 9,7 miliardi di euro (+4,7% su 31/12/2020)

Crediti netti a clientela: 5,3 miliardi di euro (+2,1% su 31/12/2020), interamente rappresentati da impieghi economici

Utile netto di periodo: 13,3 milioni di euro (+40,6% a/a) ROE annualizzato: 2,9% (2,8% al 31/12/2020)

Cost income: 52,9% (51,7% al 31/12/2020) escludendo gli oneri straordinari relativi al sistema bancario

CET 1 Ratio: 20,5% (21,3% al 31/12/2020)

Tier 1 Ratio: 22,7% (23,6% al 31/12/2020)

Total Capital Ratio: 25,9% (27,3% al 31/12/2020)

Coverage ratio sofferenze: 65,7% (65,1% al 31/12/2020)

Coverage ratio totale crediti deteriorati: 51,7% (50,2% al 31/12/2020)

PRINCIPALI RISULTATI DELLA CONTROLLATA BIVERBANCA S.p.A. AL 30/06/2021

Raccolta diretta: 3,3 miliardi (-3,8% su 31/12/2020)

Raccolta globale: 6,3 miliardi di euro (+2,2% su 31/12/2020), di cui raccolta gestita pari a 1.882 milioni di euro (in crescita del 17,8% su 31/12/2020)

Impieghi economici a clientela: 1,5 miliardi di euro (+5,2% su 31/12/2020)

Utile netto: 16,8 milioni di euro (+86,1% a/a);

ROE annualizzato: 9,5% (3,4% al 31/12/2020)

Cost income: 54,6% (63,0% al 31/12/2020) escludendo gli oneri straordinari relativi al sistema bancario

CET 1 Ratio, Tier 1 Ratio e Total Capital Ratio: 27,7% (26,1% al 31/12/2020)

Coverage ratio sofferenze: 73,9% (75,9% al 31/12/2020)

Coverage ratio totale crediti deteriorati: 56,1% (56,2% al 31/12/2020)

PRINCIPALI RISULTATI DELLA CONTROLLATA PITAGORA S.P.A. AL 30/06/2021

Volume di finanziamenti erogati/acquistati: 326,7 milioni di euro (+42% rispetto al

primo semestre 2021)

Utile netto: 4,7 milioni di euro (+23,77% su giugno 2020)

ROE annualizzato: 13,36% (11,9% al 31/12/2020)

Cost income: 49,47% (52,31 al 30/06/2020)

CET 1 Ratio e Total Capital Ratio: 20,99% (22,68% al 31/12/2020)

Contatti:

Marco Graziano responsabile Servizio Affari Generali e Societari tel 0141 393 254 e mail: [email protected] | Roberta Viarengo responsabile Ufficio Segreteria Generale e Soci tel 0141 393 258 e mail: [email protected] |

Diffuso tramite SDIR 1Info il 5.08.2021 alle ore 19.02

* * *

Allo scopo di fornire una più completa informativa, si riportano in allegato i prospetti

riclassificati di stato patrimoniale e conto economico individuali di Banca di Asti e consolidati

relativi all’informativa volontaria sui risultati preliminari del primo semestre 2021. Tale

informativa non costituisce un bilancio individuale o consolidato conforme ai principi contabili

internazionali IAS/IFRS. Infatti, il progetto del resoconto semestrale individuale e del

resoconto semestrale consolidato al 30 giugno 2021 verranno sottoposti all’approvazione

del Consiglio di Amministrazione della Banca previsto entro la fine del mese di settembre

2021 e, pertanto, potrebbero essere soggetti a variazioni anche alla luce di eventi verificatisi

successivamente. Tali documenti verranno sottoposti all’esame della Società incaricata

della revisione legale dei conti e saranno messi a disposizione degli azionisti entro i termini

previsti dalle disposizioni normative e regolamentari applicabili.